Os incluimos esta información que nos ha llegado por si fuera de vuestro interés.

Le invitamos a asistir a la siguiente Jornada:

Que tendrá lugar el próximo jueves 26 de noviembre de 19.00 a 20.30 horas en el salón AB de la sede corporativa de la Cámara de Comercio de Oviedo, c/ Quintana, 32 - Oviedo.

Esta Jornada tendrá el siguiente programa:

Situación económica mundial, donde estamos:

Como optimizar la estrategia de inversión a través del análisis técnico: Seguidores de tendencia MACD. Medias Móviles y Teoría de Elliot

Al finalizar el acto se servirá un vino español

Ponente: D. Francesc Pau Rubió. Responsable de Gestión de Carteras de GVCGAESCO Sociedad de Valores y Bolsa. Sociedad miembro de la Bolsa de Madrid y Barcelona.

Entrada Gratuita previa inscripción:

http://www.camara-ovi.es/intranet/aplicaciones/pub/srvInscripcionevento.aspx?NEV=206

INDUSTRIA: INGENIERIA

PRECIO DE CIERRE: 43.47$

P/E: 14.2

MEDIA VOLUMEN: 990.000

Chart Setup: Compra.

Stop por debajo de 43.13$

Objetivo1: 46.00$

Fuente: www. pristine.com

Los trabajos que yo envío intentan siempre fundarse en los descubrimientos de Elliott, dentro de mis limitaciones para entenderlos, más las dificultades para expresarlos bien. Como fácilmente os podéis dar cuenta yo no soy un experto profesional, sino un fiel seguidor de Elliott y un apasionado de sus enseñanzas.

En general casi todos, por no decir todos, nos queremos adelantar al mercado. Eso no es nada bueno para nuestros bolsillos, ni siquiera para nuestra salud.

Desde hace ya algún tiempo, veréis que muchos de los que estamos en este mundillo de la bolsa ya queremos dar por hecho el giro del mercado en general, y eso sólo es verdad a medias. Hay Índices que sí giraron, como el Japón y algunos europeos, pero hay otros como los americanos que siguen intactos.

En las acciones individuales ocurre algo parecido, algunas ya admiten claramente la posición corta, y otras están intactas, es el caso de los dos bancos gemelos, Telefónica y alguna más muy particular. Con estas divergencias, a cada una hay que tomarle su medida.

Hoy envío una serie de gráficos con posiciones completamente diferentes, espero que os gusten.

José.

Vamos a ello:

Lo primero que tenemos que tener claro es que nunca debemos mantener una posición sin su stop de cierre. Lo que vamos a conseguir a través de los stops dinámicos es tomar la decisión de cierre de una manera objetiva y nada emocional (ni euforia, ni miedo).

A partir de aquí vamos a hablar de la aplicación del stop dinámico para una posición alcista. Lógicamente, la explicación sería igualmente aplicable para stop dinámico de posiciones bajistas.

Antes de nada hay que decir que no hay un porcentaje mágico. Es decir, hay que ser flexible cuando situemos el stop de venta inicial. Algunas veces será un 6%, otras un 8%, otras un 10%..... El % no es el factor determinante. La clave está en la Media Móvil Ponderada de 30 semanas (MMP30) y el soporte.

Cuando situamos el stop inicial debemos prestar más atención al soporte que a la MMP30. Deberemos colocarlo justo por debajo del soporte y si ese soporte coincide con un número redondo (P. Ej, 7; 7,50...) lo colocaremos unos céntimos por debajo.

Si nos acostumbramos a fijar el stop al abrir la posición además de poner a salvo gran parte de nuestro patrimonio estamos también consiguiendo sin darnos cuenta un nuevo criterio adicional de selección de valores. Me explico: si tenemos tres valores A, B y C que estén entrando en etapa 2 de avance y A nos pide un 5% de stop, B un 7% y C un 9% es evidente que (a igualdad de los demás factores) escogeremos el valor A, pues es el que nos proporciona una mejor ecuación rentabilidad / riesgo.

Para hacer más sencilla la explicación de los stops dinámicos vamos a ayudarnos del gráfico de Ferrovial adjunto. En él podemos ver como tras desarrollar una etapa 1 durante más de un año, a finales de 2003 logra romper la resistencia en el punto A en los 23,52€. En ese momento situaríamos el stop inicial en los 21,12€ (Punto B)justo por debajo del soporte lo que supone un 11,13%.

En el caso de que hayamos acertado con el movimiento y el valor comience a subir con el precio por encima de la MMP30 tenemos que dejar bastante margen para que se mueva.

Justo después de la primera corrección significativa (entre un 7% y un 9%) deberemos elevar el stop. Pero ojo! No lo movemos hasta que la corrección no termina y el precio vuelve a alcanzar el máximo anterior (Punto C). ¿Hasta donde lo movemos? Si el mínimo de la corrección rompe la MMP30 ese sería el lugar idóneo (unos céntimos por debajo) y si como en este caso el mínimo de la corrección se queda por encima de la MMP30, el stop lo colocaríamos debajo de la MMP30 (Punto D).

El siguiente tirón alcista nos lleva a el punto E desde donde comienza una nueva corrección. Siguiendo la misma pauta que en el párrafo anterior solo actualizaremos el stop dinámico cuando la corrección haya finalizado y el precio esté de nuevo a la altura del máximo anterior (Punto E). Como la corrección no perforó la MMP30, el stop lo subimos hasta justo por debajo de la misma (Punto F).

Los dos siguientes movimientos de stop (Puntos F y H) tienen el mismo razonamiento

así que no les vamos a dar más vueltas.

Ahora fijaros en lo siguiente. Ferrovial tiene unos meses de claras subidas que le lleva a alcanzar un nuevo máximo en el punto I desde donde comienza una nueva corrección. Os recuerdo que nuestro stop continúa en H. La corrección cae por debajo de la MMP30 intenta recuperar y la vuelve a perder y no es hasta el segundo intento que logra volver a cotizar a la altura del máximo anterior (punto I). Solo en ese momento subimos el stop de H a J unos céntimos por debajo del mínimo.

Seguiremos esta metodología mientras el precio continúe subiendo y la MMP30 esté claramente alcista.

Mientras el valor que tenemos comprado esté en clara tendencia alcista es aconsejable dejar cierto margen amplio para que el precio se pueda mover con holgura. Si os fijáis en el gráfico de ejemplo de FERROVIAL veréis que los stops están todos situados por debajo de la media móvil ponderada de 30 sesiones (MMP30) en gráfico semanal, lo que en ocasiones está bastante por debajo del precio.

Cuando la etapa 2 está tocando a su fin, cambiaremos la estrategia. Pero ¿Cómo sabemos que la tendencia alcista se está agotando? Existen varios métodos a través del uso de indicadores, divergencias, recuentos de ondas etc.. que nos pueden dar pistas de que algo está cambiado en la tendencia alcista. Lógicamente, nunca vamos a tener la certeza absoluta, pero cuando 3 o 4 señales nos indican lo mismo, las posibilidades de que la señal sea buena son muy altas. Una de esas señales es que la MMP30 semanas comienza a aplanarse.

Cuando esto ocurre lo más probable es que se esté comenzando a formar un techo de etapa 3 en el valor que tenemos comprado. Es el momento en el que nuestra estrategia de stop dinámicos tiene que comenzar a ser más agresiva. ¿En qué se traduce eso? Principalmente, en que ahora moveremos el stop justo por debajo del mínimo de la última corrección que tenga el valor y que en muchas ocasiones estará por encima de la MMP30.

En el ejemplo adjunto vemos lo siguiente:

Punto 1: lugar donde el valor rompe al alza el movimiento lateral o etapa base.

Punto a: lugar donde fijamos el stop inicial de ésta posición.

Punto b: lugar donde subimos el stop tras la primera corrección.

Punto c: lugar donde subimos el stop tras la segunda corrección. Fijaros bien aquí, porque el stop no se actualiza hasta que el precio vuelve a superar el máximo alcanzado anteriormente en la tendencia alcista.

Punta d: lugar donde subimos el stop tras la tercera corrección.

Punto e: aquí ya vemos como el gráfico comienza a cambiar y al final la MMP30 comienza a perder fuerza alcista, es decir, a aplanarse. Es en ese momento, donde debemos subir el stop hacia el punto e, por debajo del último mínimo que haya hecho.

De esta manera, si el valor está realizando una corrección para continuar su camino alcista en la mayoría de las ocasiones no nos sacará del valor y si realmente se ha acabado la tendencia alcista nos cerrará la posición sin dejar que los sentimientos (miedo/avaricia) influyan en nuestra decisión.

Utilizando ésta estrategia nunca venderemos en los más alto del techo, pero si muy cerca lo cual está muy bien tratándose del mundo real de las inversiones.

Como decía antes, lo importante de los stop es que hace que sea el propio mercado el que emita los juicios y no nosotros. Además, un detalle adicional a tener en cuenta es que ésta actuación nos permite no tener que estar pendiente del mercado continuamente. La mayoría de los brokers ofrecen este servicio de manera gratuita dentro de sus cuentas y las órdenes se efectuarán mientras nosotros estamos en el trabajo, vacaciones....

Comentario para Iberia.

Esta es para los que tengan paciencia para leerla.

Si repasamos bien todas reglas de Elliott, veremos que coinciden al 100% con el Historial de Iberia según la regla más importante: “las correcciones nunca pueden ser cincos”. Después de una corrección de esas cinco ondas, otro nuevo impulso llevará los precios más lejos.

Otro de los axiomas del principio de la onda es el que dice que dos de las ondas de impulso, en una secuencia de cinco ondas, tenderán hacia la igualdad en tiempo y magnitud. Esta regla es que cuando, como en este caso, hay tres impulsos para abajo: primero menor – 1.10€, tercero – 1.33€ y quinto igual – 1.33€ , sabemos que, cuando se cumple esta premisa, el rebote para arriba hasta el área de la cuarta onda de grado menor está garantizado. También sabemos , porque aquí queda dicho, que el impulso principal por abajo no está terminado.

Conclusión: según va reflejado en este gráfico de IBERIA que, con mis limitaciones, trato de reflejar lo mejor que sé, el día 15-07-2008, cuando Iberia tocó el precio de 1.22€ según la teoría de Elliott y lo que yo entiendo de ella, ese día con la igualdad de los impulsos 3º y 5º, en ese precio había que estar esperando a Iberia con órdenes de compra y un fuerte volumen. Tenemos que saber que esta compra que hacemos en este nivel no es más que para un rebote, que resultó ser más de un 70%, y llegó al pull back de la línea de tendencia. Después se perdió todo otra vez, y más, según lo previsto. Lo demás, mal que bien, está reflejado en el gráfico.

Un saludo.

José

Comentario para el Ibex35 y el BBVA.

El Ibex está un poco más atrasado que los dos grandes Bancos, especialmente el BBVA que ya parece que quiere salir de la estación en que estuvo aparcado varios meses. Salió por arriba, de nuevo tenemos que empezar con nuevas compras, primero con moderación y si sigue para arriba aumentamos el volumen.

El stop para las primeras compras en los 12,35€ de cierres. Recordaros la última enviada de BBVA del 11-09-2009.

José.

Hay ciertas divergencias, pero hasta ahora en los mercados internacionales, a excepción de Irlanda, ninguno más perdió el soporte de la igualdad de la (2ª) onda, hubo varios que sí lo tocaron, pero no lo rompieron.

En este punto se puede decir que para algunos la (4ª) onda está concluida por abajo. El DJ INDU no la concluyó, ni por asomo. El S&P500 se puede decir que si la concluyó. Unos sí y otros no.

Esto es como los viejos trenes, cuando llegaban a una estación importante se tenían que apartar a vías secundarias, para dejar paso a otros trenes más importantes, en las maniobras que hacían a veces se pasan un poco o se quedan cortos, eso no tiene ninguna importancia. Lo que hay que vigilar muy de cerca es al maquinista, que no esté maniobrando sólo con la maquina tractora y enganchándola por la cola del convoy regresar por donde vino.

Ahí van algunos gráficos como entretenimiento. José.

INDUSTRIA: COSMETICA

PRECIO DE CIERRE: 58.95

P/E: 14.2

MEDIA VOLUMEN: 12.451.000

Perfil de la Compañía: The Procter & Gamble Company fabrica y comercializa productos de consumo en países de todo el mundo. La empresa ofrece productos en la lavandería y limpieza, papel, tratamientos de belleza, alimentos y bebidas, y los segmentos de atención de la salud.

Los productos de Procter & Gamble se venden principalmente a través de mayoristas, supermercados, tiendas de club de membresía, farmacias y tiendas de barrio.

Stop por debajo de 58.

Objetivo1: 60,75

Comentarios para varios Índices

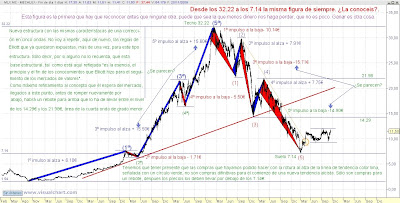

Tanto Charles Horacio Dow, como Ralph Nelson Elliott. los dos más profundos estudiosos de los movimientos de los mercados de valores, JAMÁS, es decir nunca, pudieron contar más de 3. Tres son las máximas ondas que se pueden contar en una tendencia principal y 2 en contra de ella, hasta 5. Es decir,1ª a favor de la tendencia, 2ª en contra, 3ª a favor, 4ª en contra, y 5ª a favor. El que cuente más es que no sabe contar las extensiones dentro de una de una de las ondas de impulso. Después vendrá la corrección proporcional a todo el avance, eso ocurre tanto para arriba como para abajo. Según el color rojo y azul.

Este es un principio que se mantiene a lo largo de los años.

Viendo estos gráficos, sólo cabe una posibilidad de error, que el recuento sea más sencillo todavía. Este recuento más sencillo, sería el que va en el Ibex35 desde los 16.040 a los11.960,de 11.960 a 14.300 y desde ahí a los 6.702, en a-b-c de color púrpura, y líneas de trazos discontinuos. Para todos los demás índices sería igual. Este recuento, que en principio descarto, sería alcista y ya no veríamos mínimos.

En cambio el recuento de los 3 impulsos para abajo y 2 para arriba nos diría que vamos a ver mínimos por debajo de los anteriores. Sea como sea, está claro que como mínimo estamos en formación de la 4ª onda y, como cuarta onda, se está formando en contra de la tendencia. Como se puede ver, igual que fue antes es ahora, y siempre será igual. Esta cuarta onda se está formando, más o menos, donde se esperaba que lo hiciera, por la aproximación de los impulsos. Son todos muy parecidos, si no iguales.

En Estados Unidos de América, desde hace más de 60 años, hay un premio de varios cientos de miles de dólares, que se va incrementando temporalmente. Se concederá a quien consiga refutar la teoría de Elliott: que los mercados de valores no se mueven por ondas ordenadas. Son muchos los premios Nóbel de economía que lo intentaron. El premio sigue incrementándose, a por él.

Si el Santander mañana, o cuando sea, pierde los 10.74€, venderemos las posiciones largas y empezaremos a abrir cortos, poco a poco.

José.

Graficos: 1- DJ INDU AVERAGE en 2º impulso

2- IBEX35 en 2º impulso

3- SX5E-DJS50 en 2º impulso

4- FTSE 100 INDEX en 2º impulso

5- CAC 40 en 2º impulso

6- DAX FUTURE en2º impulso